来源:中国基金报

中国基金报记者 陈墨 若晖

一度无限辉煌的基金子公司行业,逐渐开启了规模缩减、有序退出的历史进程。

继2022年柏瑞爱建资产管理(上海)有限公司决议解散,成为首家主动退出的基金子公司之后,记者从全国工商企业信息系统网站发现,近期摩根基金旗下子公司尚腾资本管理有限公司也计划清算,这或许正是一度誉为“万能牌照”的基金子公司现状的缩影。

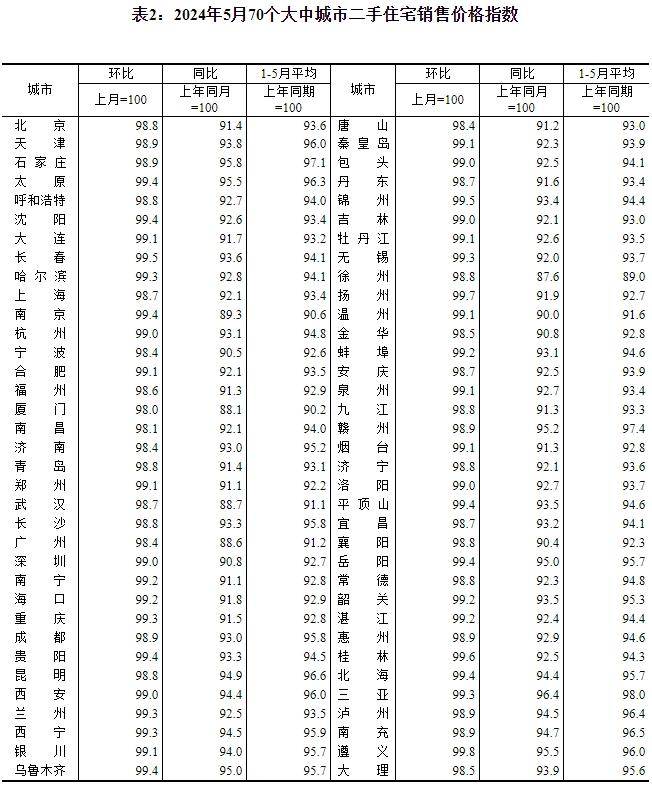

事实上,自2012年诞生以来,这类基金子公司一度多达80家,整体规模最高冲上11万亿元。但是到了2016年之后,随着基金子公司新规、资管新规陆续出台,基金子公司牌照优势逐渐消失。证监会最新数据显示,截至2024年4月,基金管理公司从事特定客户资产管理业务子公司名录中,仅余70家基金子公司,部分基金子公司已黯然退出历史舞台,更有不少公司业务陷入停滞。

多位业内人士表示,在牌照红利消退的大背景下,部分基金子公司解散可以看作积极调整业务布局、顺势而为的信号,是值得肯定的举动。相较之下,利用自己的资源禀赋,设立覆盖私募股权投资、基金投顾、养老投资、财富管理、REITs等多个领域的专业子公司逐渐成为行业发展新趋势。

又一家基金子公司决议解散

又一家基金专户子公司决定暂别这一历史舞台。

全国工商企业信息系统网站显示,基金子公司——尚腾资本管理有限公司(以下简称尚腾资本)发布清算组备案公告,公告中称,6月3日,尚腾资本因决议解散拟向公司登记机关申请注销登记,请债权人自公告之日起45日内向清算组申报债权。公告期为2024年6月3日至2024年7月18日。

尚腾资本管理有限公司成立于2015年4月2日,是由摩根基金管理(中国)有限公司(当时为上投摩根基金管理有限公司)出资组建,为摩根基金全资控股的子公司。经营范围为特定客户资产管理业务及中国证监会认可的其他业务,注册资本为1.6亿元。

彼时上投摩根基金公司曾表示,尚腾资本将采取以事业部为基本形态的发展模式,业务规划上将重点拓展主动管理及间接投资业务,在投资上将由传统投资策略延伸至另类投资策略,积极拓展包括对冲基金、多重资产管理以及PE/VC母基金在内的新业务,以此构建差异化竞争优势。

基金业协会网站显示,截至目前,尚腾资本一共备案过包括9只产品,最新一只产品备案还停留在2019年4月份。

此前部分基金子公司解散

事实上,尚腾资本并非首家解散的基金子公司。

早在2013年,中国证监会证券基金机构监管部曾发布《机构监管情况通报》,鼓励基金公司聚焦核心发展战略,积极处置专户子公司存量业务,稳妥化解存量风险,主动申请注销专户子公司,并在分类评价、产品注册中给予正向激励。此外还提及了华泰柏瑞基金主动注销专户子公司和某基金公司被责令撤销专户子公司的两大案例供行业借鉴。

监管通报中显示,柏瑞爱建资管业务发展长期低于预期,始终未能盈利,且未能找到适合的可持续展业模式。为整合自身资源、降低管理成本、聚焦公募主业,华泰柏瑞基金于2021年底召开董事会,决议解散柏瑞爱建资管。柏瑞爱建资管随之召开股东会,决议解散公司,主动停止开展新业务,首家基金专户子公司注销工作顺利完成。

某基金专户子公司则是反面案例,监管通报显示,深圳证监局前期在现场检查中发现,某基金专户子公司——某资产管理公司在管理运作某系列资管计划过程中,存在未按法规要求压降产品规模、将不同产品资产混同运作、未向投资者披露重大事项、由后期投资者承担投资风险、关联交易管理存在重大漏洞等严重违规行为。

为严肃行业展业纪律,强化从严监管导向,深圳证监局依法对某基金采取责令撤销子公司的监管措施,并对母子公司多名责任人员采取认定不适当人选等监管措施。

在一位业内人士看来,目前基金子公司除了FOF、私募股权、ABS等业务之外,其他可发展的方向不多,仅有部分银行系基金子公司存量规模相对较大,很多基金子公司发展步伐缓慢。在这样的大背景下,聚焦公募基金主业、主动退出基金子公司赛道,可以看作积极调整业务方向的举动,值得肯定。

“事实上,只有当下不存在风险项目的基金子公司才能够主动解散,还有部分基金子公司历史遗留的风险项目尚未处置完毕,也不能够进行解散清退。”上述业内人士称。

基金子公司的震荡起伏

经过最初几年的高速发展期,自2016年新规出台以来,基金子公司整体规模持续压缩,部分基金子公司可做业务屈指可数,多位业内人士认为,目前不少基金子公司业务停滞,可能也会陆续宣布解散。

“2016年底监管发布基金子公司新规之后,过往冲规模‘利器’的通道业务无法为继,ABS、股权投资、私募FOF、私募MOM成为基金子公司转型的几大主流方向,但从现实情况上看,这些业务都很难发展。加上基金子公司分类监管等政策出台,整体转型压力巨大。目前只有头部或银行系等拥有一定资源的少部分基金子公司仍在正常运作,不少基金子公司形同虚设,未来可能部分公司也会解散。”据一位业内人士表示。

也有业内人士认为,基金子公司的牌照优势消失之后,一些不具备主动管理能力的基金子公司很难找到收入来源,人力、物力等成本开支巨大,通过解散等方式实现战略收缩不失为一个可行之举。

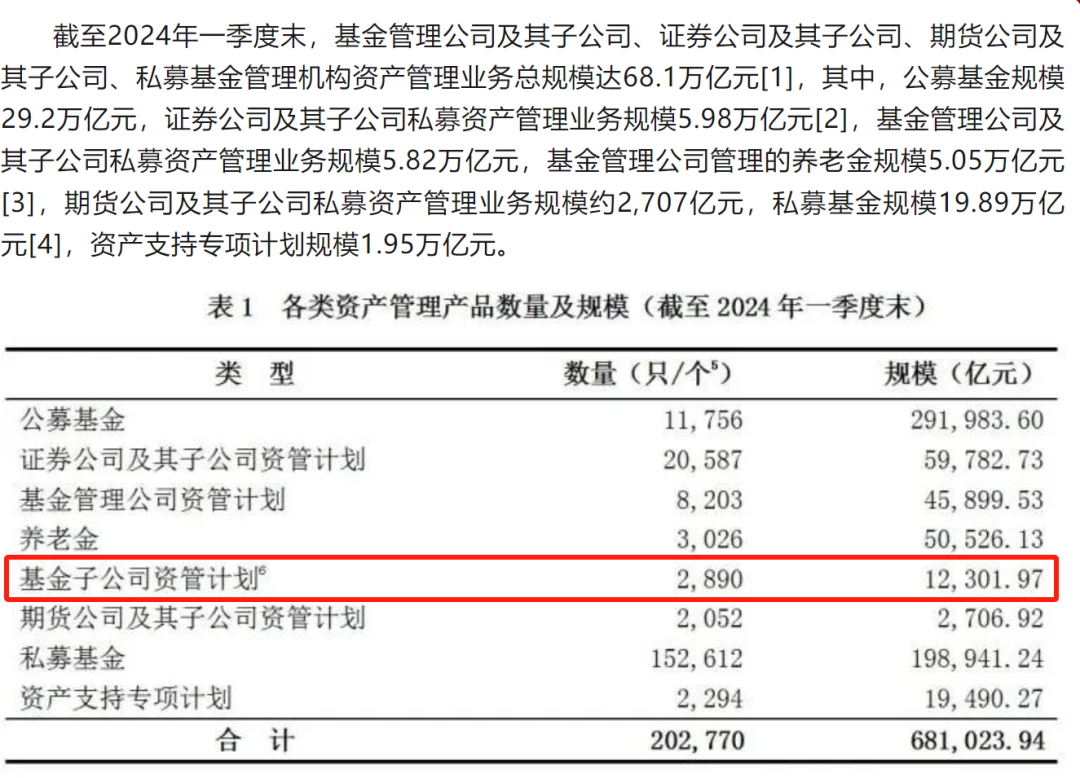

基金业协会数据显示,截至2024年一季度末,基金管理公司及其子公司、证券公司及其子公司、期货公司及其子公司、私募基金管理机构资产管理业务总规模达68.1万亿元,其中,基金子公司私募资产管理业务规模1.23万亿元,与顶峰时期的11万亿元不可同日而语。

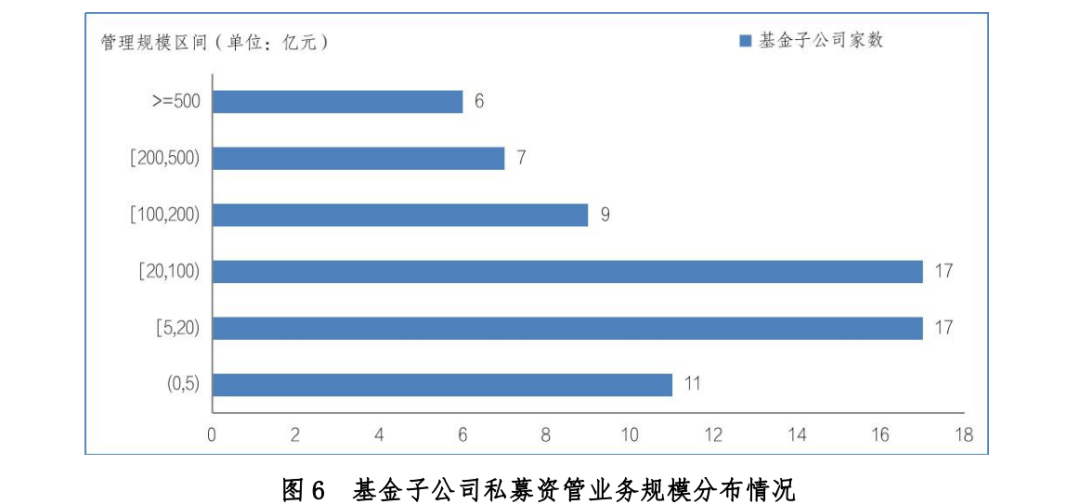

截至2024年4月底,基金子公司平均管理私募资管业务规模189亿元,管理规模中位数39亿元,而规模超500亿元的基金子公司仅6家。

专业子公司开启“新时代”

早在2022年4月,监管层下发的《关于加快推进公募基金行业高质量发展的意见》中就提到,支持基金公司设立从事公募REITs、股权投资、基金投资顾问、养老金融服务等业务的专业子公司。政策暖风吹拂之下,各大基金公司积极行动起来。

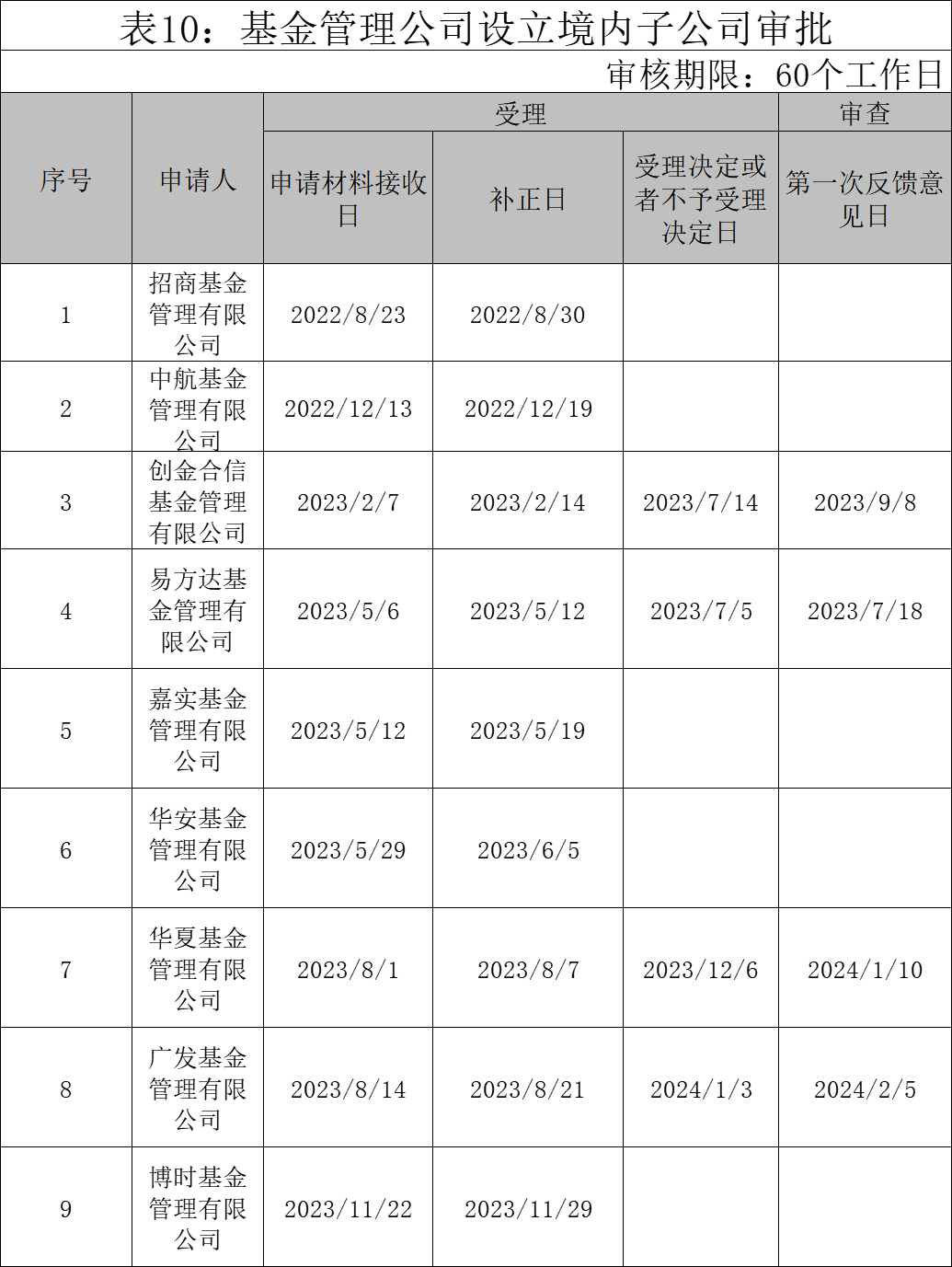

证监会最新披露显示,截至6月7日,有9家基金公司设立境内子公司的申请正处于审批流程中。股权子公司、REITs子公司、运营服务子公司、销售子公司等都在积极申请之中。

其中,华夏基金旗下的私募股权子公司已经获批,同时,华夏基金还在2023年8月14日申请设立运营服务子公司,并于今年1月10日获得第一次反馈意见。创金合信也在申请设立运营服务子公司;汇添富、易方达两家基金公司正在申请设立销售子公司,均已获得反馈意见;博时、招商、中航正在申请REITs子公司。广发基金则申请设立股权子公司。

一位业内人士表示,过去基金行业诞生过多个基金子公司,如香港子公司、特定客户资产管理业务子公司、基金销售子公司、私募股权子公司等,未来公募REITs、基金投顾、养老金融服务等或都有相关专业子公司出炉。

一位基金公司人士也表示,从海外资产管理行业发展实践来看,全球领先的资产管理机构基本是集团化布局。面对客户日益丰富的财富管理需求,公募基金管理公司基于专业能力,通过设立专业子公司,有助于构建多元化、一站式的解决方案提供能力。从机构经营的角度来看,子公司专业化经营,有助于业务板块的独立、稳健发展,也能够防范不同业务板块间的潜在利益冲突和风险传导。

不过,也有人士提醒,基金公司在子公司发展上要充分谋定而后动,加强风险管理、合规管理,更要匹配自身的“能力圈”,不能盲目跟风。

发表评论